对话信也科技:用技术连接B端与C端用户,促进金融科技健康发展

信也科技正力图通过大数据、人工智能等先进技术,推动国内金融服务转型升级。

伴随着移动互联网时代带来的科技创新变革,传统金融行业也开始向数字化和智能代转变。

倘若传统金融机构不能及时转型,势必会被这股浪潮抛弃。同时,C端用户也希望方便地获得自己所需要的金融产品。

正因于此,越来越多的持牌金融机构开始拥抱连接B端与C端的金融科技公司,用技术促进升级转型。

在国内,除了蚂蚁、微众等几家背靠巨头的企业外,具备丰富业务经验与先进技术的信也科技同样广受用户欢迎。

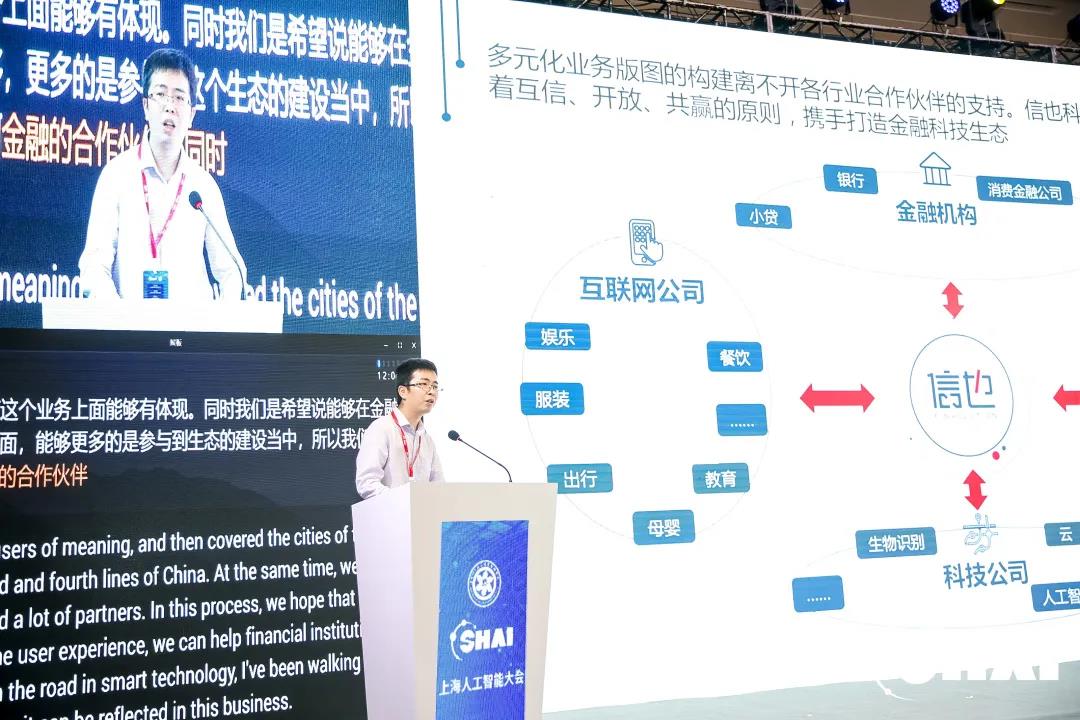

图 | 信也科技副总裁 陈磊

在以“科技,让金融更美好”的使命下,信也科技正力图通过大数据、人工智能等先进技术,推动国内金融服务转型升级。

科技助力信也科技发展

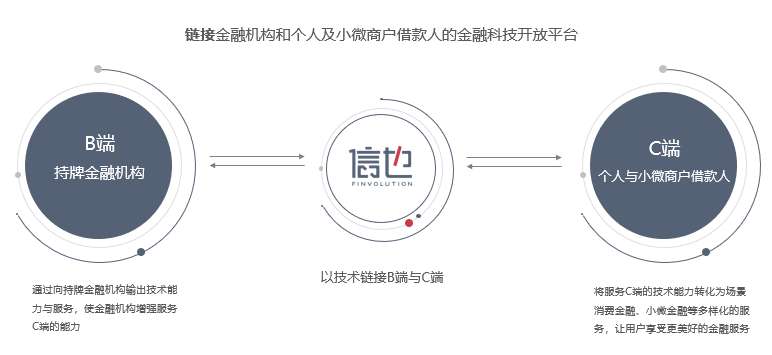

截至目前,信也科技已经对接了数十家持牌金融机构,并且拥有近1亿的注册用户。作为一家金融科技创新者平台,信也科技一直都明确自己的定位——通过自身的科技实力,做B端与C端的连接器。

“我们的目标是通过技术来帮助双方更有效、更安全地连接,并且让双方都能够满意,这是我们最大的一个目标。”在谈及信也科技扮演的角色时,陈磊给出了他的答案。

金融科技公司自身并不生产金融产品,也不会带来C端的流量。但通过大数据和人工智能技术,可以将有借款需求的C端用户和B端的金融产品连接起来。

从目的上来看,这些技术解决了C端用户的两个问题:

第一,如何去增强用户的体验,让用户快捷地获得想要的答案并得到匹配的金融产品。

第二,如何解决客服的效率问题。

在这里,陈磊列举了AI技术代替人工的例子:人工客服是无法完成24小时的工作任务,帮助C端用户答疑解惑。在AI机器人代替人工后,不仅回答准确率高、用户反馈满意,解决了用户体验问题,而且95%以上的客服接线由机器人完成,解决了效率问题。

而在针对B端的技术上,陈磊从数据、计算能力以及算法三大层面分别向记者做出解释。

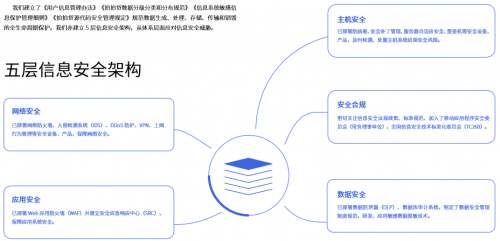

从数据层面,如何合理使用数据十分重要。就信也科技内部来说,数据安全的管理十分严格,审批上有一套流程,由不同角色来分配权限,这让用户的敏感信息有很好的保障。

对于数据的来源,一方面信也科技使用来自官方允许的数据提供商提供的第三方数据,同时也会与地方大数据中心进行合作——“政府愿意把一些社会化的数据透明化,来帮助金融机构发展。它并不希望各家机构看到的信息不对称,通过合作能帮助我们有更多有效的数据。”陈磊解释道。

在信也科技与持牌金融机构进行合作之后,他们可以使用央行的征信数据,这些数据能帮助技术人员更好地建立模型,从而完成风险评估。

就计算能力来讲,信也科技在数据集群规模上算是业内领先水平,足以有能力处理大数据。以往流处理和批处理是两个分开的模块,而现在信也科技将两者统一起来处理,这样可以更实时地将数据计算出来。同时,AI技术可以帮助信也科技处理每天TB级别的数据量。

在算法方面,信也科技有多个方向,包括复杂网络,以及NLP(自然语言处理)等。

陈磊以NLP为例,从算法角度向记者讲解:“该模块可以很好地跟用户交互、识别意图、包括提高话术的推荐。目前信也科技与用户的交互,不仅来自微信渠道,还有话务渠道甚至是贴吧和自媒体;除了海量的文字与图像,还有用户沉淀下来的语音,这些信息都可以通过NLP模块进行自动化处理,从而理解用户的需求,再通过机器人反馈给用户所期望的答案,最终实现用户的转化。”

用技术提升风控能力

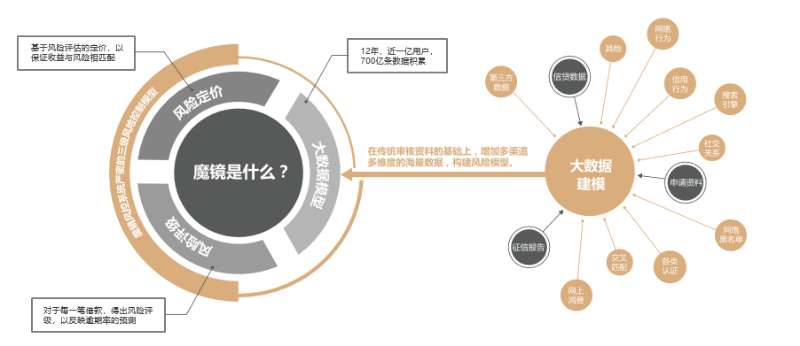

大数据与AI技术,除了可以解决用户体验和问题解决效率,最重要可以运用在风控上,提高风险识别能力。

目前信也科技在风控上的优势主要是两点:第一是人的能力上,在早期服务了近两千多万成交用户之后,员工积累了大量经验;第二,信也科技很早就把大数据和AI技术运用到风控领域,并不断在技术上进行创新。

1、从15年开始,信也科技发布魔镜智能风控系统,经过多年的迭代更新已经十分智能,该系统收获“2015年上海金融创新奖”;

2、反欺诈相关研究论文被国际顶级学术会议CIKM 2019录用;

3、复杂网络的运用,数亿的用户以及设备关联起一张庞大的网络,包含数十亿甚至数百亿的结点。从这张网络提取出来的信息,会比单独看某人来得更准确;

4、在底层能力上,信也科技已有的计算集群,可以保证风险识别的时效性。

5、在隐私计算方面,信也科技运用到目前比较火热的联邦机器学习,此前头部机构和头部科技公司发生的许多案例,都能帮信也科技在风险识别上有很大的帮助。

“一个风控算法好不好,除了看抓坏人抓得准不准,准确率高不高,还要看时效性。”

目前,C端用户在信也科技做风控审核基本上都是秒级别完成的。对于用户来说,及时的反馈可以大大提升体验感。

在未来,不同企业可以差异化竞争

如今,越来越多的企业将目光看向了金融赛道,陈磊也表达对未来的发展的看法。

“未来金融科技还是会由持牌金融机构去做,但对于技术来说,他需要一个很强的规模效益,前期的投入十分巨大,但是容易做标准化,金融赛道就会有科技服务商来提供专业的服务这也是信也科技想做的事。不光能解决B端用户与C端的连接问题,同时也能帮助内部运营的提升和创新,解决效率问题,这背后的支撑就是技术创新。”

对于信也科技自身来讲:TO C一直没变,而不将局限于信贷,目前已经拓展到理财等业务。对于TO B来说,信也科技会针对不同的机构提供服务,现在有越来越多的持牌金融机构选择与信也科技合作。

“金融这个赛道,并不会出现垄断。这个市场需求非常大,尤其是消费信贷。在这个庞大的市场份额下,每个人扮演的角色又有错位。”

作为监管方的央行,目的是为了推动普适性的技术,促进征信体系的完善;像蚂蚁、微众这种依靠流量做金融业务的平台,主要服务大公司。而像信也科技这种靠市场以及历史沉淀用户的企业,大多用来服务中等规模的股份制银行以及小型金融机构。

“从逻辑上来看,金融这个赛道足够大,不同的平台公司可以做差异化服务,所以这块还是很看好的。”

最后,记得关注微信公众号:镁客网(im2maker),更多干货在等你!

硬科技产业媒体

关注技术驱动创新

媒体

移动互联网

金融

金融科技

隐私

媒体

移动互联网

金融

金融科技

隐私

微信ID:im2maker

微信ID:im2maker

长按识别二维码关注

长按识别二维码关注